このページでは日本財託社長の重吉氏の著書「今すぐ東京の中古ワンルームを買いなさい!」より不動産投資の8つのリスクとその対処法の部分の要約を、管理人が横槍を入れながら紹介していきます。

不動産投資にリスクは付き物です。

リスクは日本語に訳すと「危険」とされることが多いのですが、何らかの対処法があり、解決することでリターンを得られるものを英語ではリスク、単純に危険なだけでリターンもなければ解決法もないようなものを英語ではデンジャーとして区別されています。

リスクはリターンを得るために解決すべきものです。

不動産を購入する前にきちんとリスクを把握して解決方法を知っておきましょう。

注:都市部の区分ワンルームマンションを前提とした話がほとんどです。

リスク1 借金(金利上昇リスク含む)

リスクの概要

不動産投資で最大のリスクは借金です。

不動産投資が破綻する原因は、空室や滞納などの何らかの要因で借金の返済が滞ることです。

また手元資金が数百万円の状態で、1億円や2億円を借り入れると金利上昇リスクも跳ね上がります。

リスクの解決法

借金リスクの解決法としては、資産(保有している不動産価値)に対する借金の比率(借金比率)を低く抑えること、そして繰り上げ返済をすることです。

借入の比率は資産額に対して40%が目安です。

またその借金比率を目指すためにも、借金比率が高いうちは繰り上げ返済をしましょう。

1億円の借り入れに100万円の繰り上げ返済では焼け石に水ですが、1000万円の借り入れに100万円であればリスク低減の効果は大きいです。

借金のコントロールができていれば破綻することはありません。

リスク2 空室

リスクの概要

いくら利回りがいい物件を購入しても、入居者がいなければ家賃は入って来ず、その利回りは机上の空論となってしまいます。

空室リスクを避けるためには、いかに空室になりにくく、また空室になったらすぐに埋まるような物件を購入することが必要になってきます。

リスクの解決法

立地×商品力×客付力の3要素が空室リスクを抑えるために必要になります。

この3要素を強化することでリスクの低減が図れます。

立地(賃貸需要の大きさ)

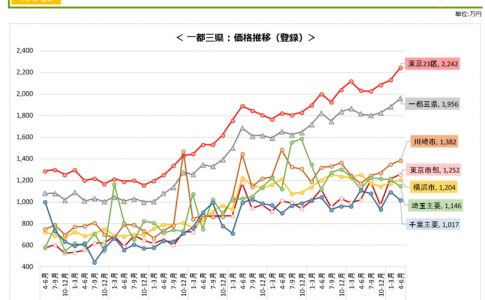

東京では新宿・渋谷・池袋などのビッグターミナルへのアクセスが良いことと、最寄り駅から徒歩10分以内の物件が賃貸需要が高い立地と言えます。

商品力(入居者からの人気物件)

入居者からの人気は「部屋の内容」と「手ごろな賃料」の2要素で決まります。

不動産には売れ筋の賃料帯があります。東京都のワンルームでは6万円~10万円未満の範囲がそれにあたります。

部屋の内容はボロボロなのはダメですが、グレードを上げすぎて上記の賃料帯よりも上になってしまうと、それも人気はなくなってしまいます。

適度なグレードで売れ筋の賃料帯の物件が投資物件としては適しています。

客付け力(賃貸管理会社の入居付け能力)

管理会社によって入居者を募集する能力(入居付け能力)は大きく異なります。

空室になったらすぐに埋めてもらえるかどうかで収益は変わってきます。

良い管理会社を見極めるためには、①入居率をWEBで公開しているか②入居率の算出根拠はどうなっているか③管理戸数は多いのかどうか、の3点を確認しましょう。

管理戸数の目安は10000戸以上もあれば十分です。

不動産屋が書いた不動産投資本だと、こういうポジショントークが入ってるのが普通だからそこはきちんと見極めよう。

リスク3 滞納

リスクの概要

家賃の滞納は後手に回るほど家賃回収が難しくなります。

さらに滞納しているからと言って追い出すこともできないので、発生してしまった場合には空室よりもダメージが大きいのが滞納です。

リスクの解決法

専門家が素早い対応をしてくれる賃貸管理会社、滞納保証がある賃貸管理会社、滞納率が低い賃貸管理会社を選ぶことでリスクを低減することができます。

滞納保証は1年程度あれば十分長いと言えます。

また保証があっても保証期間を過ぎれば家賃は入ってきませんので、滞納率の確認も必要です。

二か月以上の滞納が全体の何%なのかを聞きましょう。

全体の平均は1.5~2%程度なのでこれを一つの目安にしましょう。

リスク4 物件価格の下落

リスクの概要

日本では築年数の経過とともに物件価格は下落していきます。

しかし物件の選び方次第では、その下落幅を抑えることができます。

リスクの解決法

資産価値が落ちづらい立地と設備のものを選ぶことが重要です。

立地条件

- 23区内

- 駅徒歩10分以内

- ターミナル駅に近い・直通

設備条件

- バス・トイレ別

- オートロック

- 鉄筋コンクリートの分譲型

この2つでは立地条件の方が重要です。立地を外してしまうと設備がどんなに良くても資産価値は残りません。

リスク5 家賃の下落

リスクの概要

物件価格の下落と同様に、築年数経過により建物や部屋が老朽化すると家賃も下落します。

その下落する家賃水準は立地と部屋自体の魅力によって決まります。

リスクの解決法

家賃の下落しづらい物件の条件は、価格の下落しづらい物件の条件とほぼ同じです。

異なるのはバス・トイレ別か3点ユニットかで大きく家賃水準が違うことです。

リスク6 地震

リスクの概要

実物資産である不動産では、地震へのリスク対策は欠かせません。

物件自体の耐震性が高いものを選ぶほか、エリア分散も大きなポイントです。

リスクの解決法

新耐震基準の物件

築年が昭和56年(1981年)以降の物件は新耐震基準の建造物となっていますので、それ以前の物件よりも耐震性が大きく向上しています。

購入するのであれば、1981年以降築の鉄筋コンクリート造の物件を購入しましょう。

エリア分散

複数戸購入するならエリア分散をさせることで、地震よる火災などのリスクを分散できます。

リスク7 火災

リスクの概要

木造アパートの場合、火災は一室に留まらず建物全体に広がってしまいます。

建物が一棟焼け落ちた場合には火災保険では保障しきれない可能性があり、その場合にはローンだけが残りかねません。

また狭い路地などにある物件の場合、火事の際に緊急車両が入れませんし、木造密集エリアの場合には他の建物から延焼するリスクもあります。

リスクの解決法

鉄筋コンクリート造の建物を買う

鉄筋コンクリート造の建物であれば火災の被害は1部屋だけで済み、被害額もおよそ保険の保障範囲内です。

また復旧にかかる時間も2か月程度で、ほぼ新品のグレードアップした内装になります。

路地、木造密集地は避ける

緊急車両が入りやすいだけの道路幅があるか、延焼しやすい木造密集地ではないかを確認してそれらがダメなエリアを避けます。

各自治体は火災危険度マップを作成してウェブで公開しているので確認してみましょう。

リスク8 賃貸管理会社の倒産

リスクの概要

管理会社に管理を任せている場合には、入居者から回収した敷金や家賃は一度管理会社に入り、そこから管理費を引いてオーナーに渡されます。

もし敷金や家賃を管理会社が持ったまま倒産した場合には、回収することはほぼ不可能です。

リスクの解決法

信頼のおける管理会社を選ぶことが大切です。

見るべきポイントは以下の3つです。

管理戸数が多いこと

管理会社は管理戸数が多い方が運営は安定します。

賃貸住宅管理業登録制度へ登録していること

賃貸住宅管理業制度への登録は管理会社の義務ではありませんが、ここに登録されている場合には一定の基準を守って管理業を行っていることの証明になります。

特に受け取った家賃などを分別管理していることも登録制度に登録できる要件になっています。

登録事業者の名簿は一般に公開されているので、確認してみてください。

実績

立ち上げたばかりの会社は資金繰りに苦慮することも多いので、創業年の古さも賃貸管理会社選びの目安になります。

この3点に加え、振り込みが遅れていないかなどの倒産の兆候には気を付けておきましょう。

ちなみに管理だけやってる会社で管理戸数が多い会社の方が他の事業の失敗で倒産する可能性がないから信頼度は高いけど、日本財託は管理と物件売買の両方がメイン事業だからそんなことここでは書かないよね。

管理人の一言

一般的には返済比率を50%ぐらいにしましょうということが多いね。東京の区分だと返済比率と借金比率がほぼ同じ値になるから、資産の40%ぐらいにしようと言っているんだね。